专题:聚焦上市公司半年报

8月29日晚,中国银行、招商银行两大银行巨头一同发布2024年半年度报告。

从业绩来看,中行招行上半年业绩出炉息差持续收窄净利润均同比下滑什么情况?息差进一步收窄压力下,两家银行净利润均出现不同程度的下滑,其中招商银行更是营收、净利“双降”。与此中行、招行的手续费及佣金净收入也均出现明显收缩,分别下降7.58%、18.61%,相比之下,投资收益则分别实现83.23%、57.21%的增幅。

在业内人士看来,受益于年内债市良好表现,多数银行上半年取得了较高的投资收益。同时相比一季度,两家银行营收和净利润的负增长态势都已有所缓解,未来随着经济基本面复苏,银行业绩也将随之得到改善。

不过展望未来息差趋势,招商银行也直言,当前市场利率中枢持续下移,低利率环境给银行业经营带来较大压力,行业整体净利息收益率处于历史较低水平,短期内仍面临一定下行压力。

息差降至1.44%,中国银行利息、手续费净收入明显下滑

从中国银行来看,上半年,该行实现营业收入3170.76亿元,同比下降0.67%;净利润1186.01亿元,同比下降1.24%。其平均总资产回报率(ROA)0.76%,净资产收益率(ROE)9.58%,净息差1.44%,成本收入比25.54%。

财联社记者注意到,从收入构成来看,受息差持续收窄影响,中国银行利息净收入出现明显下滑,同时手续费收入的下滑也进一步拖累其非息收入。

具体而言,上半年,中国银行实现利息净收入2,267.60亿元,同比下降3.09%;非利息收入903.16亿元,同比增长5.99%,营收占比同比提升1.78个百分点至28.48%。

中收上,受市场环境影响,代理业务、受托业务及信用承诺等业务收入减少,中国银行手续费及佣金净收入为428.60亿元,同比下降7.58%。但该行投资收益及贵金属销售收入增长较好,实现投资收益187.41亿元,同比增长83.23%。

息差方面,今年以来,中国银行息差持续下滑,上半年净息差为1.44%,较去年同期下降23个基点,较上年全年下降15个基点。

对此,中国银行解释称,一方面,生息资产平均收益率下降17个基点,主要是受境内LPR下调及存量房贷利率调整等因素影响,人民币资产收益率下降,但外币资产收益率上升,部分抵消了人民币资产收益率下行的影响。

另一方面,付息负债平均付息率上升6个基点,主要是外币市场利率上行带动外币负债付息率上升,但公司不断强化存款成本管控,人民币负债付息率有所下降。中国内地人民币中长期贷款平均余额在中国内地人民币客户贷款中的占比为74.60%。

2%息差水平较优,招商银行仍出现营收、净利双降

另一边,与中国银行同步披露业绩的招商银行,上半年更是出现了营收、净利双下滑的窘境。

具体而言,上半年,招商银行营业收入为1729.45亿元,同比下降3.09%;归母净利润为747.43亿元,同比下降1.33%。该行平均总资产收益率(ROAA)和平均净资产收益率(ROAE)分别为1.32%和15.44%,同比分别下降0.13和2.11个百分点。

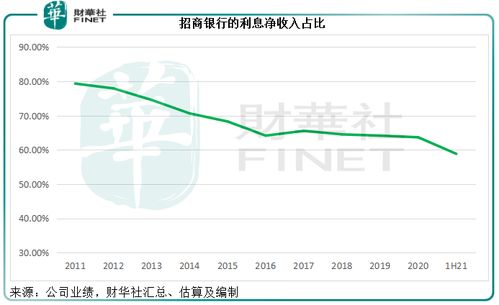

从营收构成来看,今年上半年,招商银行净利息收入及非利息净收入均出现了不同程度的下滑。其中,该行实现净利息收入1044.49亿元,同比下降4.17%;实现非利息净收入684.96亿元,同比下降1.39%。

中间业务收入中,受保险降费效应延续及代销规模下降等多种因素影响,招商银行净手续费及佣金收入383.28亿元,同比下降18.61%。不过,受债券投资收益增加带动,该行实现投资收益194.99亿元,同比增长57.21%。

与此虽然整体息差依然持续收窄,但相比同业而言,招商银行净息差仍保持在2%的较高水平。今年上半年,该行净利息收益率为2%,较上年同期下降0.23个百分点;净利差为1.88%,较上年同期下降0.24个百分点%。

对于净利息收益率下降的原因,招商银行认为,资产端,一是受上年存量房贷利率下调、LPR下降及有效信贷需求不足影响,新发放贷款定价持续下行,贷款平均收益率继续走低;二是市场利率中枢持续下行,带动债券投资和票据贴现等市场化资产收益率继续下降。负债端,企业和居民资金活化不足,低成本活期存款增长承压,存款定期化趋势持续,存款成本率维持相对刚性。

低利率环境加大经营压力,下半年息差继续承压

财联社记者注意到,相比一季度而言,中国银行、招商银行上半年业绩正在回暖,负增长态势均已有所缓解。数据显示,今年一季度,中国银行营收、归母净利润分别同比下滑3.01%、2.9%,招商银行营收、归母净利润分别同比下滑4.65%、1.96%,下滑幅度均超上半年整体降幅。

“中国银行盈利放缓的节奏,和当下整个经济环境现状是比较相匹配的,在目前行业经营压力下,如此盈利水平也一定程度体现出其较强的风控管理能力。”在甬兴证券固收首席分析师郑嘉伟看来,中国银行在发挥支持实体经济方面优势明显,未来,随着整个经济基本面好转、实体经济复苏,中国银行资产规模持续扩张,后续营收、盈利水平等或将迎来困境反转或者触底回升。

谈及招商银行,郑嘉伟认为,招行当前净息差能维持在2%,显著高于监管平均水平,和其零售业务占比较高密切相关,也说明该行在资产负债管理方面的优势明显。“招商银行零售及数字化的优势比较明显,未来,这两块业务还会持续对其营收及利润做出显著的贡献。”他表示。

不过,对于未来息差趋势,招商银行也直言,当前市场利率中枢持续下移,低利率环境给银行业经营带来较大压力,行业整体净利息收益率处于历史较低水平,短期内仍面临一定下行压力。

展望下半年,招商银行认为,该行净利息收益率仍将承压,与此同时也存在有利因素。其中压力方面,资产端,影响资产收益率的存量政策性因素仍需时间消化,有效资产需求仍显不足,预计下半年资产收益率将延续下降趋势;负债端,存款定期化趋势不减,负债成本管控压力仍存。

有利因素方面,一是随着宏观政策“组合拳”成效不断显现,国内经济回升向好态势持续巩固,有利于改善市场主体的信心和预期,带动银行业基本面的修复;二是存款利率在市场化因素推动下稳中趋降,同时利率自律机制加强了对市场非理性竞争行为的约束,为存款成本管控提供了有利的外部环境。

(文章来源:财联社)